Índice

ToggleTodo colombiano debe estar al día con sus responsabilidades tributarias, ¿pero si te dijéramos que hay un método de recaudo de impuestos anticipado? ¡Estamos hablando de la retención en la fuente! 🚀 Este proceso tiene un peso muy importante dentro del recaudo de impuestos, por lo que entenderlo es sumamente esencial para poder cumplir con él.

Hoy te contaremos todo acerca de la retención en la fuente en Colombia: qué es, para qué sirve y a partir de cuándo aplica. Sigue leyendo 👇

¿Qué es retención en la fuente?

Según el artículo 376 del Estatuto Tributario, la finalidad de la retención en la fuente es poder recaudar gradualmente ciertos impuestos dentro del mismo ejercicio en el que se causa. Es decir, busca recaudar de forma anticipada los impuestos cuando realizamos la venta de un bien o servicio.

¿Para qué sirve la retención en la fuente?

La retención en la fuente en Colombia te permite, como contribuyente, ir pagando poco a poco ciertos impuestos. De esta forma, cuando te corresponda realizar la declaración correspondiente, verás que el saldo a pagar es mucho menor o incluso nulo.

¿Quiénes aplican la retención en la fuente?

Según la DIAN, quienes están obligados a llevar a cabo la declaración mensual de la retención en la fuente son las personas naturales o jurídicas autorizadas por la ley y nombradas como agentes de retención. Por ejemplo:

- Empleadores.

- Personas naturales en calidad de comerciantes.

- Fondos de inversión.

- Entidades de derecho público.

- Sucesiones ilíquidas.

- Fondos de valores.

- Fondos de pensiones de jubilación e invalidez.

También podría interesarte: Retención en la fuente ¿qué UVT se debe utilizar para el cálculo del porcentaje fijo?

¿A qué impuestos se le practica retención en la fuente?

Deberán declarar y pagar las retenciones y autorretenciones efectuadas en cada mes los agentes de retención del:

- Impuesto sobre la Renta.

- Impuesto de Timbre.

- Impuesto sobre las Ventas (IVA).

- ICA

👉 Además, conoce nuestro Curso de Iva – Colombia.

¿Cuándo se practica?

La retención en la fuente se practica o efectúa cuando la persona que hace el pago o abono en cuenta es agente de retención, cuando el beneficiario del pago está sujeto a retención, y cuando se alcanza la base mínima a partir de la cual se debe efectuar la retención.

¿A partir de cuánto se hace retención en la fuente?

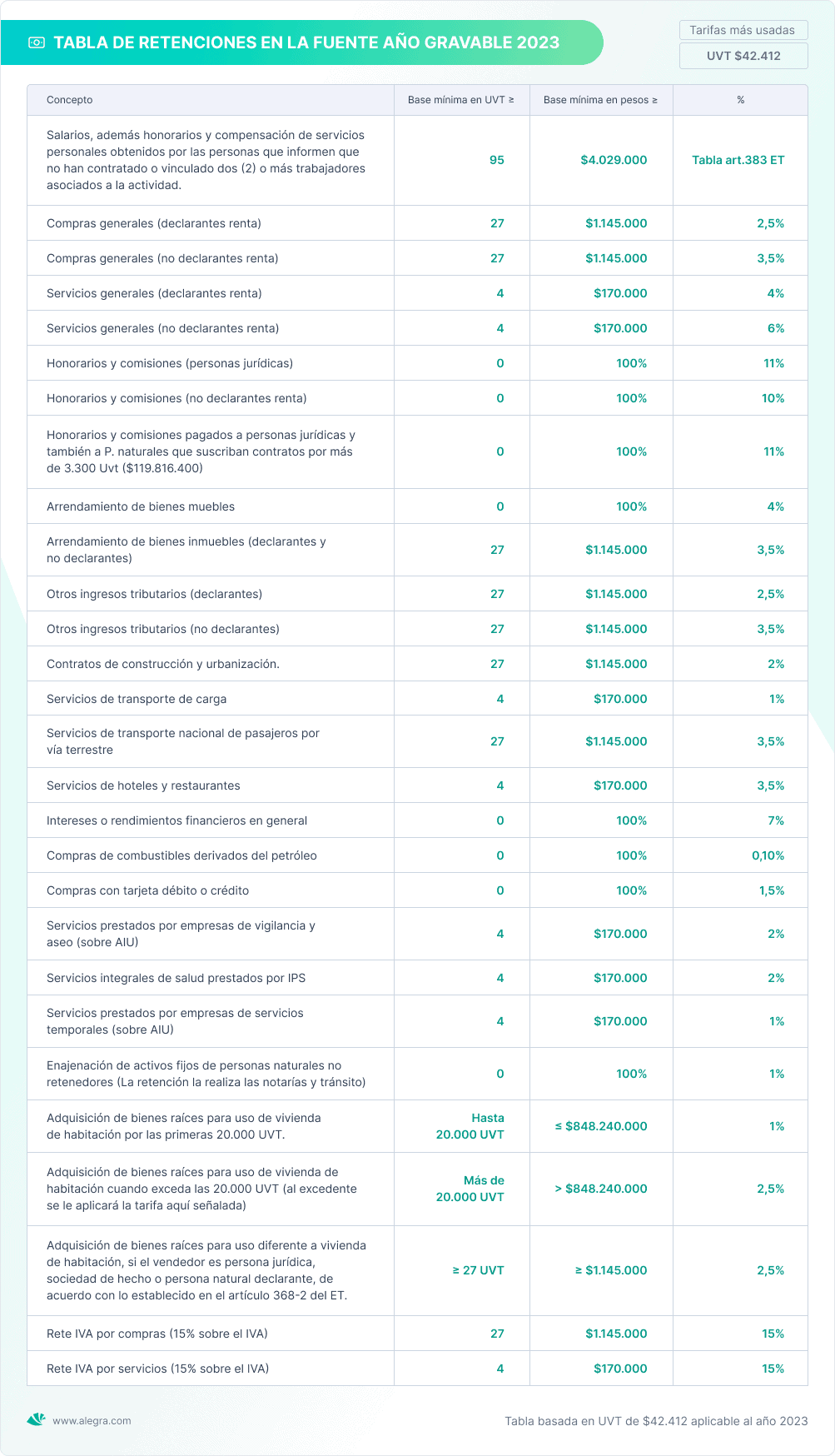

Conoce la tabla de retención en la fuente 2023👇

¿A qué salarios se les aplica retención en la fuente?

El artículo 383 del Estatuto Tributario señala que la retención en la fuente para los ingresos laborales parte de una base gravable equivalente o mayor a 95 UVT, es decir, a $4.029.000 pesos.

💡#DatoAlegre: recuerda que para el año 2023 la UVT es de $42.412 pesos.

Retención en la fuente por salarios

Como mencionamos, la retención en la fuente a título de renta se aplicará a trabajadores con un ingreso neto de 95 UVT. Es decir, los colombianos que ganen mensualmente $5.903.502 también tendrán que responder por la retención en la fuente.

El límite de deducción, para efecto de retención en la fuente y para el impuesto de renta no puede pasar del 40% del valor de los ingresos netos. Entre las deducciones y exenciones se encuentra el pago por:

- Medicina preparada.

- Personas dependientes a cargo (hijos, padres o cónyuge).

- Intereses por crédito de vivienda.

- Ahorro voluntario en fondos de pensiones privados.

- Cuentas de ahorro para el fomento de la construcción (AFC).

Tabla de retención por salarios

Las tarifas de retención en la fuente varían y dependen del ingreso mensual establecido. Aquí te compartimos la lista actualizada:

| Rangos en UVT | Tarifa marginal | Retención en la fuente | |

| Desde | Hasta | ||

| 0 | 95 | 0 % | 0 |

| >95 | 150 | 19 % | (Ingreso laboral gravado expresado en UVT menos 95 UVT) x 19% |

| >150 | 360 | 28 % | (Ingreso laboral gravado expresado en UVT menos 150 UVT) x 28% más 10 UVT |

| >360 | 640 | 33 % | (Ingreso laboral gravado expresado en UVT menos 360 UVT) x 33% más 69 UVT |

| >640 | 945 | 35 % | (Ingreso laboral gravado expresado en UVT menos 640 UVT) x 35% más 162 UVT |

| >945 | 2.300 | 37 % | (Ingreso laboral gravado expresado en UVT menos 945 UVT) x 37% más 268 UVT |

| >2.300 | En adelante | 39 % | (Ingreso laboral gravado expresado en UVT menos 2300 UVT) x 39% más 770 UVT |

¿Cuáles son los plazos para declarar la retención en la fuente?

La retención en la fuente en Colombia inicia cuando existe una transacción entre una persona, entidad o empresa que paga por un bien o servicio.

Para cumplir con ello, deben tener en cuenta el último dígito del NIT. Aquí compartimos las fechas fijadas para el cumplimiento de esta obligación 👇.

| Si el último dígito es | Mes de enero año 2023 hasta el día | Mes de febrero año 2023 hasta el día | Mes de marzo año 2023 hasta el día | Mes de abril año 2023 hasta el día | Mes de mayo año 2023 hasta el día | Mes de junio año 2023 hasta el día |

| 1 | 7 de febrero de 2023 | 7 de marzo de 2023 | 10 de abril de 2023 | 9 de mayo de 2023 | 7 de junio de 2023 | 7 de julio de 2023 |

| 2 | 8 de febrero de 2023 | 8 de marzo de 2023 | 11 de abril de 2023 | 10 de mayo de 2023 | 8 de junio de 2023 | 10 de julio de 2023 |

| 3 | 9 de febrero de 2023 | 9 de marzo de 2023 | 12 de abril de 2023 | 11 de mayo de 2023 | 9 de junio de 2023 | 11 de julio de 2023 |

| 4 | 10 de febrero de 2023 | 10 de marzo de 2023 | 13 de abril de 2023 | 12 de mayo de 2023 | 13 de junio de 2023 | 12 de julio de 2023 |

| 5 | 13 de febrero de 2023 | 13 de marzo de 2023 | 14 de abril de 2023 | 15 de mayo de 2023 | 14 de junio de 2023 | 13 de julio de 2023 |

| 6 | 14 de febrero de 2023 | 14 de marzo de 2023 | 17 de abril de 2023 | 16 de mayo de 2023 | 15 de junio de 2023 | 14 de julio de 2023 |

| 7 | 15 de febrero de 2023 | 15 de marzo de 2023 | 18 de abril de 2023 | 17 de mayo de 2023 | 16 de junio de 2023 | 17 de julio de 2023 |

| 8 | 16 de febrero de 2023 | 16 de marzo de 2023 | 19 de abril de 2023 | 18 de mayo de 2023 | 20 de junio de 2023 | 18 de julio de 2023 |

| 9 | 17 de febrero de 2023 | 17 de marzo de 2023 | 20 de abril de 2023 | 19 de mayo de 2023 | 21 de junio de 2023 | 19 de julio de 2023 |

| 0 | 20 de febrero de 2023 | 21 de marzo de 2023 | 21 de abril de 2023 | 23 de mayo de 2023 | 22 de junio de 2023 | 21 de julio de 2023 |

| Si el último dígito es | Mes de julio año 2023 hasta el día | Mes de agosto año 2023 hasta el día | Mes de septiembre año 2023 hasta el día | Mes de octubre año 2023 hasta el día | Mes de noviembre año 2023 hasta el día | Mes de diciembre año 2023 hasta el día |

| 1 | 9 de agosto de 2023 | 7 de septiembre de 2023 | 10 de octubre de 2023 | 8 de noviembre de 2023 | 11 de diciembre de 2023 | 10 de enero de 2024 |

| 2 | 10 de agosto de 2023 | 8 de septiembre de 2023 | 11 de octubre de 2023 | 9 de noviembre de 2023 | 12 de diciembre de 2023 | 11 de enero de 2024 |

| 3 | 11 de agosto de 2023 | 11 de septiembre de 2023 | 12 de octubre de 2023 | 10 de noviembre de 2023 | 13 de diciembre de 2023 | 12 de enero de 2024 |

| 4 | 14 de agosto de 2023 | 12 de septiembre de 2023 | 13 de octubre de 2023 | 14 de noviembre de 2023 | 14 de diciembre de 2023 | 15 de enero de 2024 |

| 5 | 15 de agosto de 2023 | 13 de septiembre de 2023 | 17 de octubre de 2023 | 15 de noviembre de 2023 | 15 de diciembre de 2023 | 16 de enero de 2024 |

| 6 | 16 de agosto de 2023 | 14 de septiembre de 2023 | 18 de octubre de 2023 | 16 de noviembre de 2023 | 18 de diciembre de 2023 | 17 de enero de 2024 |

| 7 | 17 de agosto de 2023 | 15 de septiembre de 2023 | 19 de octubre de 2023 | 17 de noviembre de 2023 | 19 de diciembre de 2023 | 18 de enero de 2024 |

| 8 | 18 de agosto de 2023 | 18 de septiembre de 2023 | 20 de octubre de 2023 | 20 de noviembre de 2023 | 20 de diciembre de 2023 | 19 de enero de 2024 |

| 9 | 22 de agosto de 2023 | 19 de septiembre de 2023 | 23 de octubre de 2023 | 21 de noviembre de 2023 | 21 de diciembre de 2023 | 22 de enero de 2024 |

| 0 | 23 de agosto de 2023 | 20 de septiembre de 2023 | 24 de octubre de 2023 | 22 de noviembre de 2023 | 22 de diciembre de 2023 | 23 de enero de 2024 |

Si eres un agente retenedor autorizado con un plazo especial y posees más de 100 sucursales o agencias que practiquen retención en la fuente, estos son los plazos que debes cumplir:

| Mes de enero año 2023 hasta el día 23 de febrero de 2023 | Mes de febrero año 2023 hasta el día 24 de marzo de 2023 | Mes de marzo año 2023 hasta el día 24 de abril de 2023 | Mes de abril año 2023 hasta el día 26 de mayo de 2023 |

| Mes de mayo año 2023 hasta el día 26 de junio de 2023 | Mes de junio año 2023 hasta el día 25 de julio de 2023 | Mes de julio año 2023 hasta el día 25 de agosto de 2023 | Mes de agosto año 2023 hasta el día 22 de septiembre de 2023 |

| Mes de septiembre año 2023 hasta el día 26 de octubre de 2023 | Mes de octubre año 2023 hasta el día 24 de noviembre de 2023 | Mes de noviembre año 2023 hasta el día 26 de diciembre de 2023 | Mes de diciembre año 2023 hasta el día 26 de enero de 2024 |

¿Cómo se contabiliza la retención en la fuente?

Para poder explicar cómo se debe contabilizar la retención en la fuente, hagamos un pequeño ejemplo y supongamos la siguiente compra (realizada a un declarante) que da lugar a la retención por IVA y por renta 👇.

| Concepto | Valor |

| Compra | $2.000.000 |

| IVA | 380.000 |

| Retención por renta | 50.000 |

| Retención por IVA | 57.000 |

| Neto pagado | $2.273.000 |

Cada uno de los conceptos debe ser contabilizado, tanto por el vendedor (sujeto retenedor), como por el comprador (agente de retención).

Contabilización del agente de retención

El agente de retención debe realizar la siguiente contabilización:

| Cuenta | Débito | Crédito |

| Inventario | 2.000.000 | |

| Iva descontable | 380.000 | |

| Retención en la fuente por pagar | $50.000 | |

| Retención de Iva por pagar | 57.000 | |

| Bancos | 2.273.000 | |

| Sumas iguales | 2.380.000 | 2.380.000 |

Recuerda que tanto la retención por IVA como por renta son un pasivo, ya que debes pagarla a la DIAN en la declaración de retención respectiva, y por eso se perciben como crédito.

El IVA va a la cuenta Iva descontable como un débito, ya que se descontará en la declaración a fin de disminuir el IVA a pagar.

Contabilización del sujeto retenido

El vendedor debe realizar la siguiente contabilización:

| Cuenta | Débito | Crédito |

| Bancos | 2.273.000 | |

| Retención en la fuente a favor | 50.000 | |

| retención de Iva a favor | 57.000 | |

| Iva generado | 380.000 | |

| Ventas | 2.000.000 | |

| Sumas iguales | 2.380.000 | 2.380.000 |

Las retenciones en la fuente son contabilizadas en el activo, debido a que representan un derecho del contribuyente, ya que ha pagado anticipadamente su impuesto. Es decir, es como una cuenta por cobrar a la DIAN, que se descontará al momento de presentar la respectiva declaración tributaria.

El valor contabilizado por la venta no será afectado por la retención practicada, de modo que se vendió $2.000.000 de pesos, siendo ese el valor que se debe registrar en cuenta de ingresos. Por último, el vendedor recibe el total de la venta más IVA, menos las retenciones practicadas.

Ahora que ya eres un experto sobre la retención en la fuente en Colombia, ¿qué esperas para ponerlo en práctica? Con ayuda de nuestro software contable y administrativo podrás estar el día con la DIAN y llevar tu empresa al siguiente nivel 🚀. Acepta el desafío y disfruta de 15 días gratis.

¿De cuánta utilidad te ha parecido este contenido?

¡Haz clic en una estrella para puntuarlo!

Promedio de puntuación 0 / 5. Recuento de votos: 0

Hasta ahora, ¡no hay votos!. Sé el primero en puntuar este contenido.