Frecuentemente, en el mundo empresarial, escuchamos frases como “ apalancarse a través de deuda es más barato que poner recursos propios” , “ hay que expandirse a mercados internacionales”, o “ entre más produzcas, logras hacer economías de escala para diluir el peso de tus costos fijos”.

Aunque estas recomendaciones están basadas en teorías de administración totalmente válidas, detrás de estas decisiones, existen riesgos financieros que, si no se gestionan y monitorean de la forma apropiada, podrían materializar escenarios muy complejos para las empresas.

¿Qué pasaría si la proporción de la deuda adquirida para financiar una expansión productiva, es mayor a la capacidad de pago de la organización?, ¿cómo nos blindamos de las fluctuaciones del dólar en un proceso de internacionalización o de importación de capital de trabajo? o ¿cómo nos blindamos de una deuda?.

Continúa leyendo para conocer más de los riesgos financieros y cómo mitigarlos 👇

¿Qué es gestión de riesgos financieros?

La gestión de estos riesgos implica un proceso proactivo de identificación, evaluación y mitigación de los eventos que podrían afectar la estabilidad económica de la organización. Este enfoque permite tomar decisiones informadas, reducir la incertidumbre y fortalecer la resiliencia empresarial.

Además, una adecuada gestión de riesgos no solo minimiza pérdidas y maximiza oportunidades, sino que también facilita el acceso a financiación y genera confianza en los inversores.

👉 Conocer la operación desde diferentes frentes, te permitirá hacer una gestión integral de los riesgos en tu empresa. Apóyate en reportes contables, de ventas, administrativos y fiscales para tomar las mejores decisiones. ¡Prueba los Reportes Inteligentes de Alegra!

Importancia de la gestión de riesgos financieros

La implementación de una modelo de gestión de riesgos financieros implica beneficios para las empresas como:

- Menor incertidumbre y volatilidad

- Mayor estabilidad financiera

- Mayor confianza de los inversores

- Toma de decisiones informada

- Cumplimiento de los requisitos reglamentarios

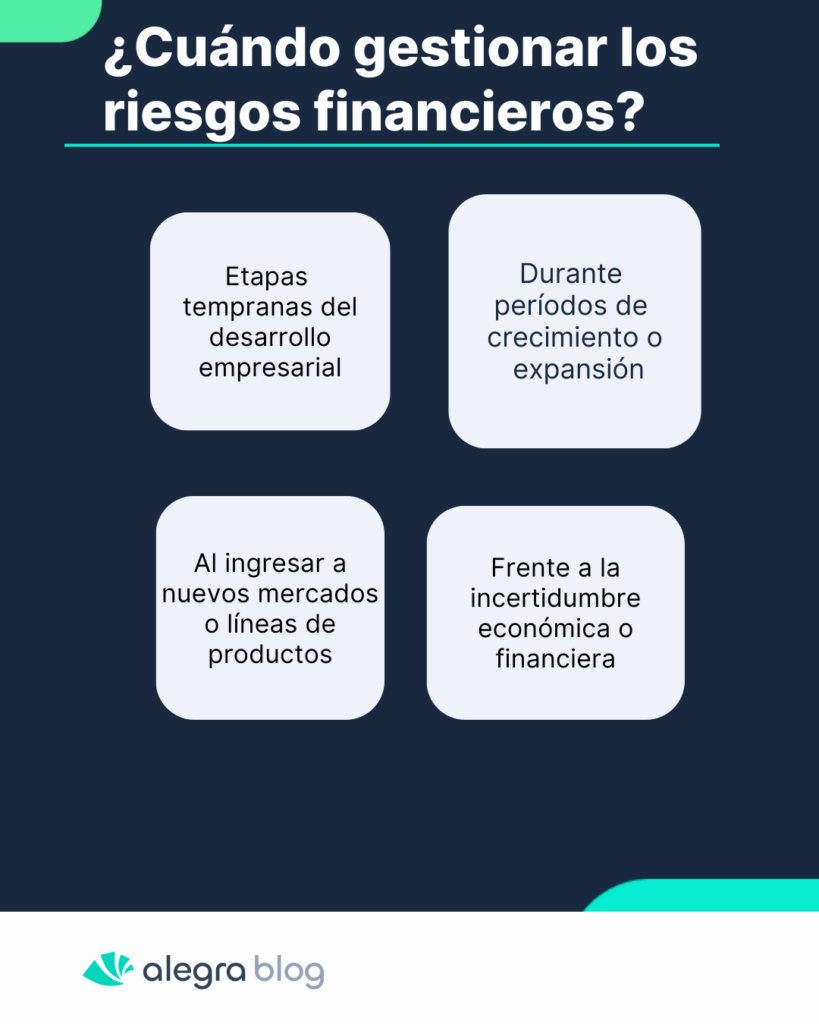

Implementar una estrategia de gestión de riesgos financieros es recomendable en situaciones como las siguientes:

¿Cuáles son los principales riesgos financieros?

Riesgo de crédito

El riesgo de crédito ocurre cuando una de las partes en un contrato financiero no cumple con sus obligaciones de pago, como en el caso de un préstamo. Este riesgo implica la posibilidad de impago, lo que podría generar pérdidas financieras para la empresa.

La gestión de este riesgo busca minimizar las pérdidas derivadas de la incapacidad de los deudores para cumplir con sus compromisos. Puede manifestarse tanto en el incumplimiento de pagos de intereses o principal, como en la falta de cumplimiento de compromisos financieros en general.

Existen dos clases de riesgo de crédito:

- Minorista: hace alusión al riesgo que se da al financiar individuos o pymes, mediante hipotecas, tarjetas de crédito u otra forma de crédito.

- Mayorista: se origina en las inversiones realizadas por la propia organización, sea venta de activo, compra de empresas o fusiones, entre otros.

💡#AlegraDato: las hipotecas que en 2008 produjeron en Estados Unidos una gran crisis económica, son un ejemplo de materialización de riesgo de crédito.

Riesgo de liquidez

El riesgo de liquidez surge cuando una empresa tiene activos, pero carece de suficiente liquidez para cumplir con sus obligaciones a corto plazo. Esto puede llevar a una situación de iliquidez, en la que no puede pagar sus deudas ni vendiendo su activo corriente, afectando su capacidad para cumplir con compromisos como los pagos a empleados.

Es esencial que las empresas mantengan un flujo de caja adecuado para cumplir con sus compromisos financieros. Aunque una empresa puede tener activos valiosos, si no puede convertirlos rápidamente en efectivo sin pérdidas significativas, enfrenta un alto riesgo de liquidez, lo que puede afectar su estabilidad financiera.

Riesgo de mercado

El riesgo de mercado se refiere a las fluctuaciones en los precios de los activos y pasivos de una empresa debido a la incertidumbre en las condiciones del mercado financiero. Esto puede provocar pérdidas en las posiciones mantenidas por la empresa.

Dentro de este tipo, distinguimos tres tipos de riesgo en función de las condiciones de mercado:

- Riesgo de cambio: Relacionado con la fluctuación del tipo de cambio entre monedas, afecta a inversiones que implican cambios de divisa.

- Riesgo de tasas de interés: Refleja el riesgo de que los tipos de interés suban o bajen inesperadamente, afectando préstamos o hipotecas.

- Riesgo de mercado: Surge por pérdidas en una cartera debido a variaciones en el precio de mercado de los activos mantenidos.

Riesgo operacional

Ocurre cuando las pérdidas financieras son causadas por una gestión deficiente, la ausencia de controles internos o capacitación del personal, fallos tecnológicos o errores humanos que generan resultados no deseados.

!Evita riesgos en la operación de tu negocio con tu inventario bajo control! Aprende como hacerlo en nuestro próximo webinar:

Riesgo legal y normativo

Se refiere a la posibilidad de enfrentar litigios, sanciones regulatorias o cualquier resultado legal adverso. También puede surgir por la exposición a pérdidas derivadas de cambios en la legislación y nuevas regulaciones que impactan la operación del negocio.

🎓👉 Certifícate en el Curso de Ferreterías Inteligentes en Alegra Academy.

¿Cómo se gestionan los riesgos financieros?

El objetivo de la gestión empresarial no es eliminar el riesgo, sino controlarlo y equilibrar la exposición con las expectativas de rentabilidad. Entre las estrategias más comunes está la transferencia del riesgo, como el aseguramiento, donde las compañías de seguros, con más experiencia, ayudan a mitigar los riesgos. Otras herramientas incluyen operar en mercados organizados, diversificar carteras y usar productos derivados.

👉 Revive nuestro webinar Funcionalidades inteligentes que revolucionaron este 2024 y entérate de las herramientas más innovadoras que Alegra ha lanzado para facilitar la toma de decisiones y mejorar la gestión de tu negocio.

La gestión del riesgo financiero debe evaluar tanto factores internos como externos, como crisis económicas. Estos riesgos se miden cuantitativamente, permitiendo identificar cuáles son tolerables y cuáles necesitan atención para contribuir al desarrollo empresarial.

En la gestión de riesgos, se requiere:

| Pasos | Descripción |

| Identificación de riesgos | Identificar y comprender los riesgos a los que está expuesta la empresa en sus operaciones financieras. |

| Evaluar riesgos | Analizar la probabilidad e impacto de cada riesgo, priorizando según su importancia y asignando recursos adecuados. |

| Desarrollar estrategias de mitigación | Implementar controles y estrategias para reducir la exposición a los riesgos, como diversificación y cobertura. |

| Considerar estrategias | Evaluar y seleccionar entre estrategias de evitación, reducción, transferencia y retención según el riesgo. |

| Implementar estrategias | Desarrollar planes de acción, asignar responsabilidades y recursos necesarios para la mitigación de riesgos. |

| Monitorear y revisar | Seguir la efectividad de las estrategias implementadas y actualizar el marco de gestión de riesgos cuando sea necesario. |

La incorporación de herramientas tecnológicas como la inteligencia artificial, permitirá también hacer análisis avanzados y más complejos, para procesar grandes volúmenes de datos y detectar patrones. Estas estrategias no solo identifican los riesgos, sino que también los cuantifican y predicen su impacto, generando respuestas continuas y transversales en la empresa.

¿Cómo se controla el riesgo financiero?

Las empresas deben contar con diversas estrategias que permiten mitigar y prevenir pérdidas financieras, algunas de las más comunes y efectivas son:

| Estrategia | Descripción |

| Diversificación | Distribuir inversiones en diversos activos, sectores y regiones para minimizar el impacto de eventos adversos y aprovechar oportunidades de crecimiento. |

| Cobertura | Utilizar instrumentos como futuros, opciones y swaps para compensar pérdidas, fijando precios o tasas con anticipación para reducir exposición al mercado. |

| Seguro | Adquirir seguros para transferir riesgos específicos, como daños a la propiedad o interrupciones del negocio, a una compañía de seguros. |

| Controles internos | Implementar políticas claras y controles internos robustos para prevenir fraudes, errores y cumplir con las normativas financieras. |

| Gestiona la deuda inteligentemente | Evitar el endeudamiento excesivo, diversificar fuentes de deuda y mantener una buena calificación crediticia. |

| Cultivar relaciones con clientes y proveedores | Evaluar la solvencia de clientes, negociar contratos claros y monitorear cambios en el mercado y la economía para mitigar riesgos. |

| Herramientas tecnológicas | Utilizar plataformas tecnológicas para gestionar riesgos financieros, apoyando decisiones estratégicas con información precisa y actualizada. |

El entorno empresarial y los riesgos asociados cambian constantemente, por lo que es fundamental realizar un monitoreo continuo de los riesgos y actualizar las estrategias de mitigación según sea necesario.

🚀#TipAlegra: fomenta una cultura de gestión de riesgos en toda la organización, donde la identificación y mitigación de riesgos sea una responsabilidad compartida.

Ahora, ¡ya conoces más de las herramientas para la gestión de los riesgos financieros a los que se puede enfrentar tu empresa!. Con Alegra, puedes gestionar la información que te permitirá hacer un control y seguimiento a tus indicadores. ¡Regístrate ahora y disfruta de 15 días gratis!