Índice

Toggle¿Ya presentaste el modelo 303 de IVA? Esta es una de las declaraciones fiscales más importantes para los autónomos y empresas en España, pues te permite informar y liquidar el Impuesto sobre el Valor Añadido (IVA) de manera trimestral o mensual, dependiendo de la situación de tu negocio.

¡Olvídate del dolor de cabeza! Aquí te contamos qué es el modelo 303 AEAT, para qué sirve y cómo debe presentarse 👇.

¿Qué es el modelo 303 y para qué sirve?

El modelo 303 IVA es el formulario utilizado por los contribuyentes en España para declarar y liquidar el Impuesto sobre el Valor Añadido. Este modelo es obligatorio para todas las empresas y autónomos que realizan actividades sujetas a IVA, permitiendo llevar un control de ingresos y gastos y cumpliendo con la Agencia Tributaria.

El objetivo principal de la presentación modelo 303 es calcular el importe de IVA que se debe ingresar o, en su caso, solicitar la devolución del IVA soportado.

Cada vez que compramos o vendemos algo, se paga o ingresa una cantidad en concepto de IVA. Este impuesto recae sobre el consumidor final y no sobre los empresarios o autónomos. Por ello, si tienes un negocio, puedes solicitar a Hacienda la devolución del IVA pagado.

Presentación del modelo 303 del IVA

¿Aún te preguntas acerca del modelo 303 para qué sirve? El modelo 303 te obliga a pagar a la Agencia Tributaria la diferencia entre el IVA que has cobrado en tus facturas de ventas o servicios y el que has pagado en tus facturas de gastos.

Ese porcentaje adicional que incluyes en tus facturas en forma de IVA no te pertenece; actúas como intermediario, recaudándolo en nombre de Hacienda, que posteriormente te lo reclamará mediante la presentación del modelo 303 😉.

🚀#TipAlegra: la correcta presentación del modelo 303 te ahorrará tiempo en la presentación del modelo 390 AEAT, que es el resumen anual de IVA.

¿Cuándo se presenta en la Agencia Tributaria modelo 303?

El modelo 303 debe presentarse de manera trimestral o mensual, dependiendo del volumen de operaciones 👇.

Trimestralmente: para la mayoría de los autónomos y pymes. Los plazos de presentación son:

| Periodo de facturación | Plazo de presentación | |

| Primer trimestre | Enero a marzo | Hasta el 20 de abril |

| Segundo trimestre | Abril a junio | Hasta el 20 de julio |

| Tercer trimestre | Julio a septiembre | Hasta el 20 de octubre |

| Cuarto trimestre | Octubre a diciembre (y resumen anual) | Hasta el 30 de enero |

Mensualmente: para grandes empresas con un volumen de operaciones superior a los 6 millones de euros anuales.

También, los inscritos en el régimen de devolución mensual (REDEME). En este caso, el modelo debe presentarse del 1 al 30 del mes siguiente al que corresponda la declaración.

¿Quién debe presentar el modelo 303 del IVA?

Cualquier profesional, autónomo o empresario que realice actividades económicas sujetas a IVA debe presentar el modelo 303 AEAT. Esto incluye sociedades, asociaciones, cooperativas, y sociedades civiles, sin importar el resultado de la declaración (a ingresar, a cero, negativa, a compensar o devolver).

También están obligados los arrendadores de inmuebles y los promotores inmobiliarios. Dependiendo del resultado de esta declaración, tendrá que pagar a Hacienda o recibir una devolución.

Además, todos los autónomos y negocios deben declarar a la Agencia Tributaria todas las facturas emitidas, incluso si no han sido cobradas aún. ¡Ojito aquí! 👀 Debes asegurarte de que la fecha de la factura esté dentro del periodo sobre el que estás informando.

¿Cómo presentar el modelo 303?

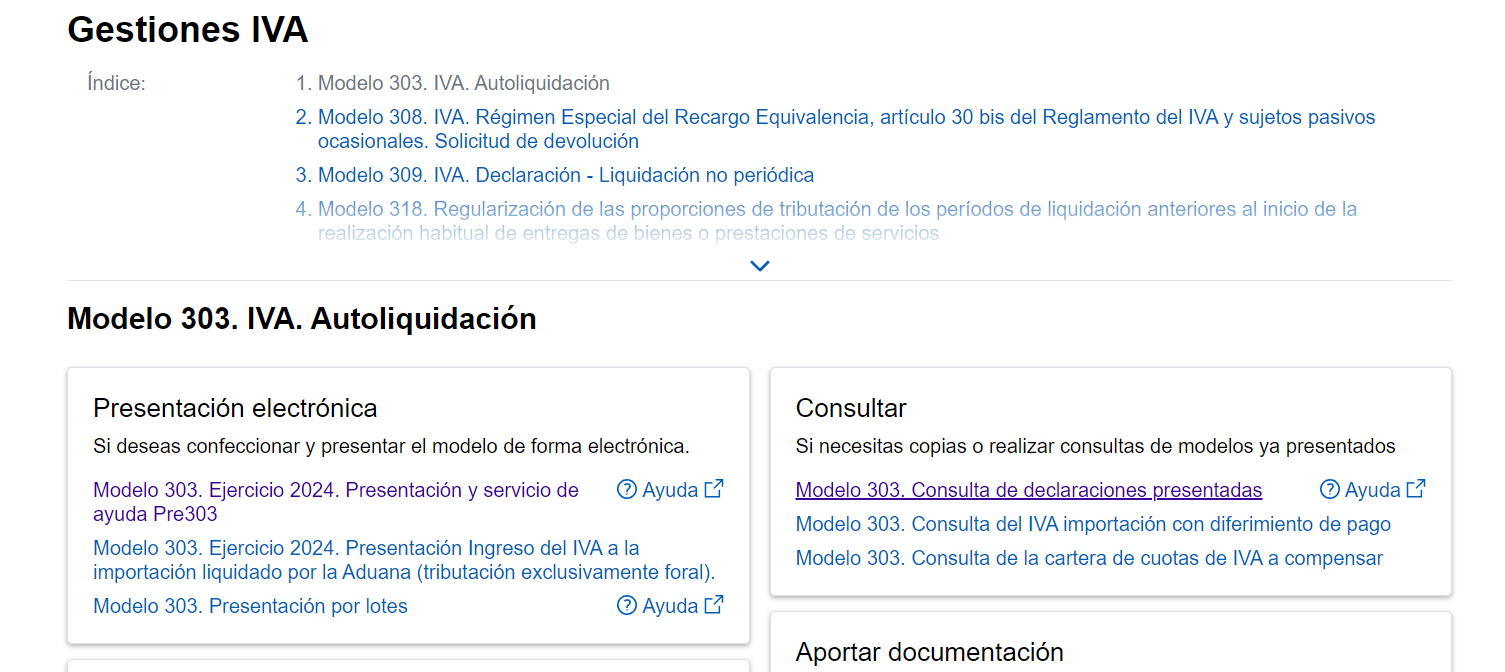

Primero, debes saber que este formulario es uno de los más complejos de rellenar, pues cuenta con más de 80 casillas para llenar datos. La presentación modelo 303 se realiza de forma telemática a través de la sede electrónica de la Agencia Tributaria.

Para ello, es necesario disponer de un certificado digital, DNI electrónico o Cl@ve PIN.

Sigue los siguientes pasos:

- Accede a la sede electrónica de la Agencia Tributaria.

- Da clic en “Presentación de declaraciones y Calendario del contribuyente”.

- Despliega todas las declaraciones por modelo.

- Da clic en “Presentar y consultar declaraciones”.

- Selecciona “Modelo 303”.

- Da clic en “Presentación y servicio de ayuda Pre303”.

- Identifícate con el certificado digital, DNI electrónico o Cl@ve PIN.

- Rellena el formulario con los datos correspondientes.

- Revisa y confirma la información.

- Envía la declaración y obtén el justificante de presentación.

¡Todo listo! También, puedes hacer una consulta modelo 303 en la misma sede electrónica.

Instrucciones modelo 303 IVA

¡No te líes! Las instrucciones para cumplimentar el modelo 303 pueden parecer complicadas. Aquí te presentamos las más importantes 👇.

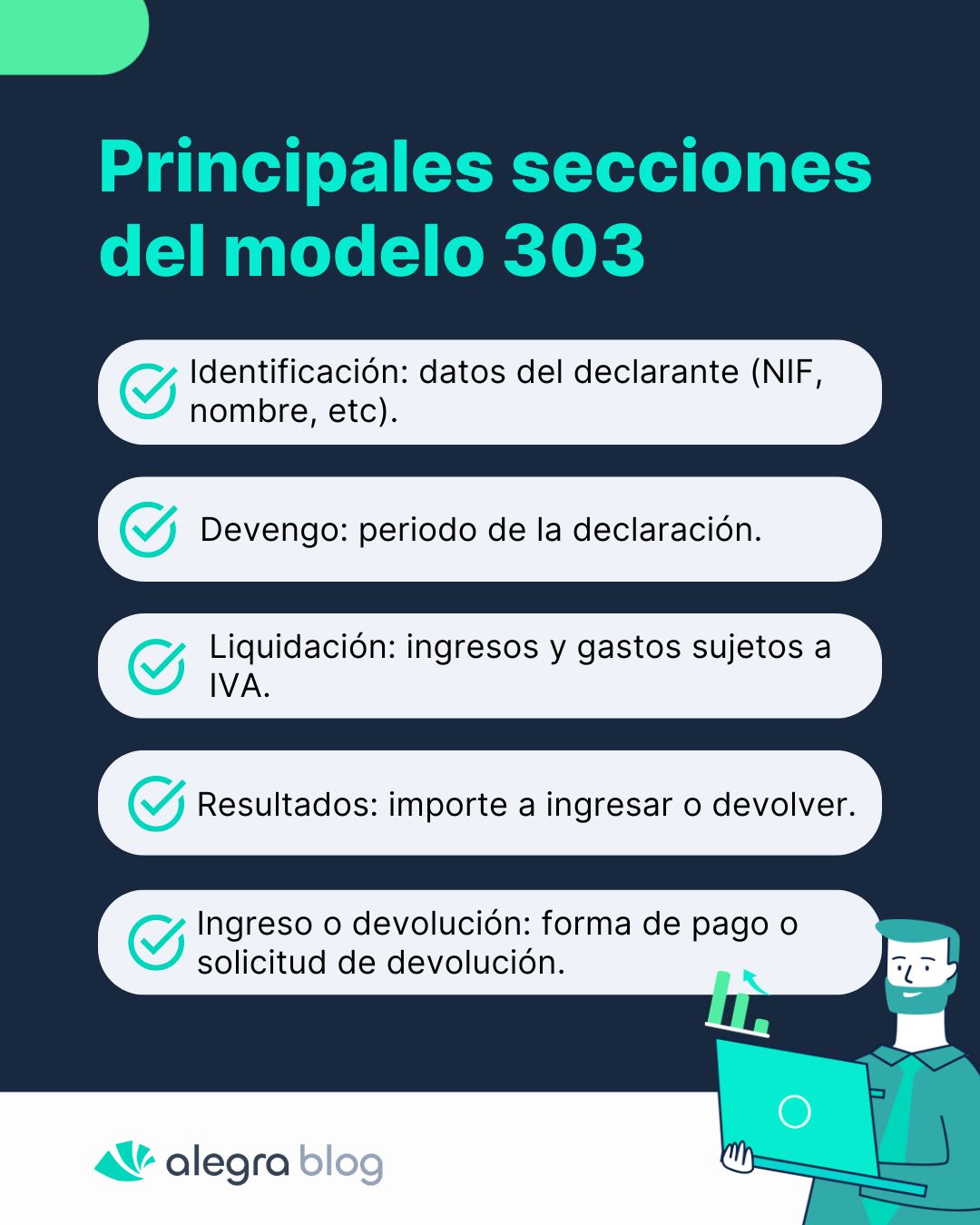

- Identificación: completa los datos del declarante, como NIF, nombre y apellidos o razón social.

- Devengo: indica el periodo al que corresponde la declaración (trimestral o mensual) y el año.

- Liquidación: detalla los datos de las operaciones realizadas, tanto ingresos como gastos. Estos se distribuyen en varias casillas:

- Casilla 01-09– ingresos sujetos a IVA.

- Casilla 10-19– gastos deducibles.

- Casilla 27-40– regularizaciones y ajustes.

- Resultado: calcula el resultado de la liquidación, que puede ser positivo (importe a ingresar) o negativo (importe a devolver).

- Ingreso o devolución: indicar la forma de pago o la solicitud de devolución, si corresponde.

¿Cómo rellenar el modelo 303 IVA?

Para rellenar modelo 303 correctamente, es importante seguir estos pasos:

- Recopila toda la documentación: facturas emitidas, recibidas y otros documentos justificativos de las operaciones realizadas durante el periodo.

- Calcula el IVA repercutido: suma el IVA de todas las facturas emitidas.

- Calcula el IVA soportado: sumar el IVA de todas las facturas recibidas.

- Completar el modelo: llena los datos en las casillas correspondientes según las instrucciones proporcionadas por la Agencia Tributaria.

- Revisar y corrige: verifica que los datos sean correctos y realiza los ajustes necesarios antes de presentar la declaración.

¡Sigue estas instrucciones y cumple con tus obligaciones fiscales! Así evitas problemas con la Agencia Tributaria e incluso puedes recibir el IVA abonado.

¡Optimiza tu tiempo y evita errores! Te presentamos Alegra, un sistema de facturación diseñado para emitir tus facturas fácilmente. ¡No dejes que la complejidad del IVA te abrume!

Alegra no solo facilita el llenado del IVA modelo 303, sino que también te ofrece beneficios como la automatización de cálculos o la integración de datos. Además de tener tu facturación alineada correctamente.

¿De cuánta utilidad te ha parecido este contenido?

¡Haz clic en una estrella para puntuarlo!

Promedio de puntuación 0 / 5. Recuento de votos: 0

Hasta ahora, ¡no hay votos!. Sé el primero en puntuar este contenido.